Как оценить стоимость заемного капитала? Какие методы применяются для оценки стоимости собственного капитала, финансируемого как из внутренних, так и из внешних источников?

Основные источники финансирования вложений компании в основные и оборотные активы можно разделить всего на две большие группы:

Основные источники финансирования вложений компании в основные и оборотные активы можно разделить всего на две большие группы:

- собственные источники — уставный капитал и капитал, вложенный акционерами в виде обыкновенных акций, добавочный капитал, полученный сверх номинальной величины выпущенных акций, накопленная нераспределенная прибыль, добавочный капитал от переоценки активов и всевозможные резервы;

- заемные средства — долгосрочные и краткосрочные банковские кредиты, облигационные займы и кредиторская задолженность.

В общем смысле стоимость любого источника капитала определяется через отношение общих понесенных или потенциальных расходов к размеру привлеченного капитала в процентах годовых.

[irp]Как оценить стоимость заемного капитала?

Пожалуй, проще всего определяется стоимость заемного капитала, привлекаемого в форме обычного банковского кредита:

Rd = I / D *100%

где:

- Rd – стоимость привлечения заемного капитала в форме кредита, выраженная в процентах годовых;

- I – сумма уплаченных процентов по кредиту в расчете на год;

- D – среднегодовая сумма кредита.

Стоимость заемного капитала, привлекаемого путем эмиссии облигаций (облигационного займа), определяют двумя методами:

1/ YTM (англ. Yield-To-Matiruty).

В основе метода YTM лежит принцип временной стоимости денег. Согласно этому принципу, стоимость облигационного займа определяется процентной ставкой дисконта, которая уравнивает текущую (приведенную) стоимость всех будущих денежных потоков по облигации (купоны + погашение номинала в конце срока) и ее рыночную стоимость.

! Подробнее о том, что такое дисконтирование мы писали в этой статье.

Например:

По 2-летним купонным облигациям со ставкой купона в 6% (выплата дважды в год) и рыночной стоимостью 95 рублей при номинале в 100 рублей, нужно найти ставку YTM из следующего уравнения (расчеты удобно производить с помощью финансового калькулятора или специальных ресурсов ):

95 = 3 /(1 + YTM/2)0,5 + 3/(1 + YTM/2)1+3/(1 + YTM/2)1,5 + 103/(1 + YTM/2)2

YTM = 4,39%

Таким образом, YTM отражает общую доходность инвестиции в облигацию, если ее владелец собирается держать ее до окончания срока обращения. Поскольку при выборе облигаций для портфеля инвесторы используют YTM для сравнения альтернативных вариантов, то для того, чтобы компания могла эффективно привлечь финансирование на облигационном рынке доходность ее облигаций должна быть не ниже, чем YTM сопоставимых выпусков.

Соответственно, для облигаций, торгующихся на рынке по цене номинала (англ. Face value), YTM будет соответствовать ставке купона. У облигаций, торгующихся с премией к номиналу, ставка купона будет выше YTM. Для облигаций, торгующихся с дисконтом, эта взаимосвязь будет обратной.

Согласно российскому законодательству проценты по облигациям выплачиваются держателям облигаций за счет чистой прибыли общества (в случае ее недостаточности за счет резервного фонда), поэтому они не образуют эффекта «налогового щита», а, значит, налоговый корректор для формулы расчета стоимости облигационного займа не потребуется.

Важным недостатком метода YTM является то, что формула предполагает, что все купонные выплаты тут же реинвестируются под ту же ставку что и текущая доходность облигации. Тем не менее метод YTM довольно популярен, поскольку позволяет инвесторам и эмитентам сравнивать доходность и стоимость облигаций с различным сроком обращения и ставками купона.

2/ Метод сравнения долгового рейтинга

Суть данного подхода в том, что оценку стоимости облигационного займа компания-эмитент может произвести, проанализировав статистику текущих доходностей других выпусков, уже обращающихся на рынке, с сопоставимым уровнем риска (например, определяемым кредитным рейтингом эмитента) и сроком обращения, что и у предполагаемого выпуска.

Важно знать, что на стоимость облигационного займа во многом влияют не только специфические характеристики эмитента и выпуска, но и преобладающие экономические ожидания участников рынка относительно будущих процентных ставок. Так, если прогнозируется снижение ставок денежного рынка в долгосрочной перспективе, то стоимость текущих долгосрочных облигационных выпусков возрастет (т.к. к их будущим денежным потокам будет применена более низкая ставка дисконта, чем та, которая ранее определяла их рыночную стоимость).

[irp]

Как оценить стоимость собственного капитала?

Стоимость СК для внутренних источников

Для оценки стоимости собственного капитала, привлекаемого за счет внутренних источников, используется показатель ROE (англ. Return on Equity), который отражает норму доходности, которую собственники предприятия ожидают получить (например, в виде дивидендов) на предоставленный ими компании капитал.

ROE позволяет им оценить, насколько эффективно менеджеры компании управляют предоставленным им учредителями и акционерами денежными средствами.

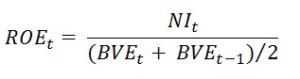

ROE находится через отношение чистой прибыли к средней балансовой стоимости собственного капитала (если размер собственного капитала фирмы достаточно волатилен) или его стоимости на начало периода (в остальных случаях):

где:

NIt – чистая прибыль за период (англ. Net income),

BVEt – балансовая стоимость собственного капитала на конец периода (англ. Ending book value of equity)

BVEt-1 – балансовая стоимость собственного капитала на начало периода (англ. Beginning book value of equity)

[irp]

Стоимость СК для внешних источников

Стоимость собственного капитала, привлекаемого за счет внешних источников, таких как эмиссия акций (IPO), депозитарных расписок на публичном рынке или размещение акций на частном рынке капитала, представляет собой норму доходности, которую потенциальный инвестор хочет получить за то, что он вкладывает свои средства в бизнес компании с определенной степенью риска.

Иными словами, компания не сможет никому продать свои акции, если не обеспечит инвестору минимальную желаемою норму доходности, которая будет складываться из двух компонент:

- Дивиденды,

- Рост цены акции.

Также компании-эмитенту необходимо будет понести расходы, связанные с самой процедурой эмиссии (оплата услуг посредников, подготовительные меры и рекламные кампании, road show и т.д.). Однако обычно они составляют весьма незначительную долю от общей стоимости привлечения капитала, поэтому сумма этих расходов не является решающей при выборе источника финансирования.

Вычислением нормы минимальной доходности (стоимости) акционерного капитала могут заниматься как сами компании-эмитенты, так и внешние организации, и участники фондового рынка. Соответственно, если инвесторы (не без помощи профессиональных посредников в виде инвестиционных банков, аналитических агентств, финансовых консультантов и проч.) высоко оценивают потенциальную доходность рыночных активов компании, то она сможет привлечь на фондовом рынке посредством первичного и (если необходимо) вторичного размещения акций столько средств, сколько ей необходимо для развития (или даже больше).

При этом, например, для инновационных, молодых и быстрорастущих компаний стоимость привлечения капитала посредством размещения акций на открытом рынке может быть ниже, например, банковского кредитования.

Для привилегированных акций, дивиденды по которым обычно составляют фиксированную сумму или процентную долю от номинала, формула расчета стоимости капитала довольна простая:

Rp = Div / P

где:

Rp – стоимость привлечения капитала в форме привилегированных акций, выраженная в процентах годовых;

Div – годовой дивиденд по привилегированным акциям;

Р – текущая рыночная цена акции (без затрат на размещение).

Расчет стоимости привлечения капитала посредством эмиссии обыкновенных акций, пожалуй, самый трудный, поскольку будущие денежные потоки по этому инструменту для инвестора изначально не определены: известен только номинал, однако он зачастую сильно отличается от реальной рыночной цены. Размер дивидендов по акции можно прогнозировать, однако он не является фиксированным и зависит от решения действующих акционеров, размера прибыли и ситуации на рынке в целом.

В виду этих сложностей, стоимость акционерного капитала как источника финансирования деятельности компании принимается равной требуемой норме доходности инвестора на обыкновенную акцию, для расчета которой применяются следующие методы:

- Модель оценки доходности финансовых активов (САРМ).

- Модель дисконтированного денежного потока (модель Гордона).

- Метод “доходности облигации компании плюс премия за риск”.

Финансовые аналитики при расчете нормы стоимости акций той или иной компании наиболее часто прибегают к теоретической модели CAPM, которую мы подробнее рассмотрим в следующей статье.

[irp]6,859 total views, 1 views today

Следите за нашими обновлениями: