Что нужно и не нужно делать при банкротстве банка?

В случае признания банка банкротом, все его обычно клиенты "теряются" и не представляют, что им делать дальше.

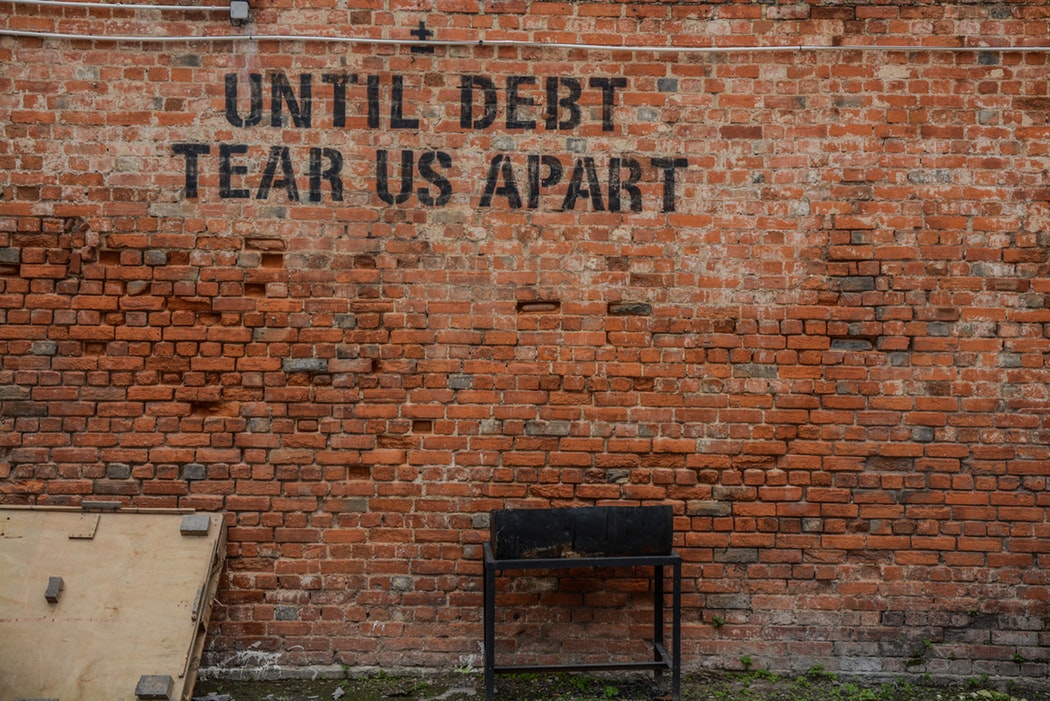

Некоторые должники считают, что при признании кредитной организации несостоятельной, они больше не обязаны выплачивать банку ранее взятый кредит.

Даже в случае банкротства банка, для заемщика не отменяется обязательство по своевременному погашению займа. В то же время, его клиентов ждет целый ряд новых правил и тонкостей.

Нужно ли выплачивать кредит при банкротстве банка?

Признание банковской организации несостоятельной (банкротом) в Арбитражном суде не может влиять на обязанность своевременного погашения ранее взятого займа. Все клиенты кредитного учреждения должны быть официально уведомлены о статусе банка в письменной форме. На практике, письмо от конкурсн...