Продолжая тему налоговых вычетов, рассмотрим, что представляет из себя инвестиционный налоговый вычет и как его можно получить.

[irp posts=”1605″ name=”Налоговые вычеты. Имущественный вычет.”] [irp posts=”1748″ name=”Налоговые вычеты. Социальный вычет.”] Инвестиционный налоговый вычет

Инвестиционный налоговый вычет

Условия предоставления

Инвестиционный вычет представляет собой один из видов вычетов по налогу на доходы физических лиц (НДФЛ), который появился в российском налоговом законодательстве совсем недавно – в 2015 году.

Изобретен он был с целью повышения привлекательности торговли на фондовом рынке и инвестиционной деятельности (среднесрочных и долгосрочных инвестиций, но не спекуляций) среди населения России, чтобы поощрять людей выводить деньги из банков и вкладывать их, например, в ОФЗ.

Данный вид вычета распространяется на тех граждан, которые платят НДФЛ (напоминаем, что неработающие пенсионеры и студенты, индивидуальные предприниматели и иностранные граждане к ним не относятся) и занимаются инвестированием: например, торгуют на фондовом рынке или получают инвестиционный доход от реализации/ владения ценными бумагами и т.п.

Налогоплательщик может рассчитывать на возврат переплаченного в налоговом периоде НДФЛ (13% от суммы вычета, при этом Вы не сможете получить больше, чем заплатили налогов в отчетном периоде):

- от суммы положительного финансового результата (доходы – расходы = прибыль) от реализации (погашения) обращающихся на организованном рынке (см. биржа) ценных бумаг, если они находились в собственности налогоплательщика более 3 лет;

- от суммы, внесенной на ИИС (индивидуальный инвестиционный счет) – первый тип вычета по ИИС;

- от суммы дохода от операций по ИИС – второй тип вычета по ИИС.

ИИС дает его владельцу налоговые льготы. ФЗ № 39 “О рынке ценных бумаг” (ст. 10.3 гл. 3) разрешает открытие ИИС с 1 января 2015 года.

Он выгоден тем, что дает налоговые льготы (некоторые граждане его только за тем и открывают). Вычет по взносам на ИИС (лимит взноса – 400 000 руб., чтобы вернуть максимум 52 000 руб. налога в год) можно оформить за периоды начиная с 2015 года (срок давности 3 года). Остаток неиспользованного максимального лимита возврата налога от суммы взносов на ИИС нельзя переносить на следующий год.

Воспользоваться вычетом по сумме дохода от операций на ИИС можно за 2018 год или позднее. Этот вычет можно получить и до закрытия ИИС (т.е. просто не платить налог с прибыли по счету, если он открыт уже более 3 лет). Однако, если ИИС будет закрыт раньше, чем через 3 года после открытия, «излишки» возращенного налога придётся вернуть государству.

Важно! Инвестиционный налоговый вычет нельзя оформить через работодателя. Вычет от суммы дохода по операциям на ИИС оформляется через брокера (который как агент не будет удерживать НДФЛ по счету и перечислять его в бюджет), вычет по взносам на ИИС – через налоговую инспекцию.

Порядок подачи декларации аналогичен ситуации с другими видами вычетов: в налоговый орган по месту прописки лично, по почте или через интернет в личном кабинете налогоплательщика, который можно открыть на Nalog.ru или через Gosuslugi.ru. Комплект предоставляемых документов также стандартный: 1) декларация по форме 3-НДФЛ, 2) заявление о предоставлении налогового вычета, 3) документы, подтверждающие право на вычет (отчеты брокера или справки об открытии ИСС и зачислении на него денежных средств и т.д.), 4) справка с работы по форме 2-НДФЛ.

За отчетный период можно подать только одну единственную декларацию 3-НДФЛ (с возможностью последующей корректировки). Поэтому, если, например, налога, уплаченного с зарплаты за год не хватает, чтобы выбрать весь положенный лимит по вычету (например, по взносам на ИИС), то можно дополнительно указать в декларации 3-НДФЛ иные доходы,облагаемые по ставке 13% (например, инвестиционные, от аренды жилья и т.д.) с разбивкой по источникам дохода и общей суммой уплаченного за период налога.

Теперь перейдем к описанию каждого из трех видов инвестиционного вычета в отдельности.

[irp posts=”1686″ name=”Топ-10: лучшие фильмы про деньги, инвестиции и фондовые рынки”]Вычет в размере дохода от реализации (погашения) ценных бумаг (не ИИС)

Финансовый результат –это разница между доходами, полученными от продажи ценной бумаги, и расходами по операциям с ней (приобретение, хранение, реализация и погашение). К расходам может относится, например, брокерская комиссия или расходы на ведение реестра.

НК устанавливает максимальный размер положительного финансового результата, который можно принять к расчету вычета. Он рассчитывается как произведение средневзвешенного количества полных лет нахождения ценных бумаг в собственности (коэффициент Кцб) и годового лимита в размере 3 000 000 рублей. Если все ценные бумаги собственник купил и продал в одно и то же время (например, период владения всеми бумагами одинаково равен 5 годам), то этот коэффициент будет равен количеству полных лет владения, а максимальная сумма вычета в этом примере составит 3 000 000 руб. * 5 = 15 000 000 руб. В этом случае собственник может получить обратно уплаченный НДФЛ в максимальном размере 13% от 15 000 000 руб., т.е. 1 950 000 руб. (если ему хватит на это уплаченного налога).

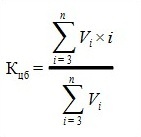

Если же период владения по ценным бумагам в портфеле разный, то коэффициент будет найдет по формуле:

где, n – кол-во полных лет владения ценными бумагами,

где, n – кол-во полных лет владения ценными бумагами,

Vi – доход от реализации ценных бумаг.

Найденный коэффициент умножается на максимальное значение вычета по одной бумаге (3 миллиона рублей), чтобы получить максимальную сумму, на которую будет уменьшен налогооблагаемый доход в периоде.

Данный налоговый вычет не распространяется на ценные бумаги, учитываемые на ИИС (в этом случае применяются другие виды инвестиционных вычетов).

[irp posts=”1587″ name=”Транспортные системы в финансах: SWIFT, CyberFT и СПФС”]

Вычет в сумме денежных средств, внесенных на ИИС

Этот тип вычета рассчитывается исходя из общей суммы денежных средств, внесенных на ИИС в течение года (максимальный лимит 400 000 рублей за год). Соответственно размер уплаченных налогов в периоде, который можно вернуть по данному основанию ограничивается суммой в 52 000 рублей (=13% от 400 000 руб.). С единожды внесенных 400 000 рублей можно вернуть 52 000 рублей только один раз. Если вносить средства на ИИС ежегодно, то и вычет можно получать за каждый год (некоторые граждане, кстати, собственно и использовали ИИС в основном для возврата налогов, перечисляя средства на ИИС и, после получения вычета, выводя их обратно на банковский счет, и так несколько лет подряд).

Обращаться с заявлением по данному типу вычета можно только за тот период, в котором денежным средства фактически были перечислены на инвестиционный счет. Через 3 года после открытия счета еще сохраняется право на вычет по взносам.

Целью введения налогового вычета является стимулирование граждан к долгосрочным инвестициям. Поэтому если налогоплательщик закрывает ИИС до истечения 3-х лет с момента его открытия, то он обязан вернуть сумму налога, не уплаченную в бюджет в связи с получением налогового вычета, с взысканием пеней.

Этот вычет предоставляется только если у налогоплательщика имеется единственный ИИС (не считая случаев, когда один ИИС был закрыт, а деньги были переведены на новый ИИС – тогда можно продолжить получать вычеты).

К документам, подтверждающим право на этот тип вычета, относятся:

- договор на ведение индивидуального инвестиционного счета;

- договор о брокерском обслуживании / доверительном управлении,

- платежное поручение, если денежные средства зачислялись с банковского счета;

- приходно-кассовый ордер, если денежные средства вносились наличными;

- поручение на зачисление денежных средств вместе с отчетом брокера (управляющего) о проведении операции, если денежные средства переводились с другого счета, открытого у брокера (управляющего).

По данному налоговому вычету можно заявлять доходы и уплаченный НДФЛ начиная с 2015 года.

Важно! Этот тип вычета невозможно получить, если нет доходов (отличных от операций на ИИС), облагаемых по ставке 13%.

Однако налог с дивидендов по данному вычету (несмотря на ставку 13%) вернуть нельзя.

[irp posts=”1620″ name=”МВФ повысил прогноз по росту мирового ВВП”]Вычет в сумме доходов по операциям на ИИС

В этой категории под вычетом понимается сумма совокупного дохода, полученного по операциям, учитываемым на индивидуальном инвестиционном счете, т.е. вся прибыль по счету исключается из дохода физлица, облагаемого НДФЛ по ставке 13% (максимальные лимиты по этому вычету не установлены).

Данный тип вычета предоставляется только по окончании действия договора на ведение ИИС, но не ранее 3 лет с момента его открытия (а не внесения на него средств).

Как уже было упомянуто выше, с учетом того, что возможность открытия ИИС появилась только в 2015 году и того, что данный вычет предоставляется только по окончании договора на ведение ИИС (и не менее трех лет после его открытия) этот вычет можно оформить начиная с 2018 года.

Если за время пользования ИИС налогоплательщик уже воспользовался правом на вычет по денежным средствам, внесенным на ИИС, то воспользоваться вычетом по операциям ИИС уже не получится.

Этот вычет может предоставляться налоговой при предоставлении декларации 3-НДФЛ или налоговым агентом (брокером). Последний не будет удерживать НДФЛ при выплате денежных средств при закрытии счета. Для этого потребуется предоставить брокеру справку из налоговой инспекции о том, что он не пользовался иными видами инвестиционного вычета за время владения ИИС (а именно, вычетом «по сумме внесенных денежных средств на счет») и что в течение срока действия договора ИИС не имел других «инвестиционных» договоров.

Для оформления налогового вычета через налоговую инспекцию необходимо будет получить от брокера документы, подтверждающие факт совершения операций на индивидуальном инвестиционном счете (отчет).

Напоминаем, что существуют следующие виды налоговых вычетов:

– Имущественные налоговые вычеты (ст. 220 НК РФ)

– Социальные налоговые вычеты (ст. 219 НК РФ)

– Инвестиционные налоговые вычеты (ст. 219.1 НК РФ)

– Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, обращающимися на организованном рынке (ст. 220.1 НК РФ)

– Стандартные налоговые вычеты (ст. 218 НК РФ)

– Профессиональные налоговые вычеты (ст. 221 НК РФ)

Налоговый кодекс Российской Федерации (часть первая)

Налоговый кодекс Российской Федерации (часть вторая)

Полезные ресурсы по теме:

https://nalog.ru

https://ndflka.ru

https://gosuslugi.ru

[irp posts=”814″ name=”Инвестирование личного капитала. Часть 1. Выбор инвестиционной стратегии. “] [irp posts=”893″ name=”Инвестирование личного капитала. Часть 2. Формирование оптимального портфеля.”] [irp posts=”906″ name=”Инвестирование личного капитала. Часть 3. Пересмотр инвестиционного портфеля.”] [irp posts=”912″ name=”Инвестирование личного капитала. Часть 4. Особенности торговли активами.”]

9,942 total views, 1 views today

Следите за нашими обновлениями: