Инвестирование личного капитала. С чего начать?

Большинство из нас регулярно задаются вопросом – как накопить денег для реализации стратегических целей жизни? Например, обеспечить достойную пенсию. Или же, при накоплении даже небольшой суммы денег (например, сравнимой с полугодовым месячным доходом) в голову тут же начинают приходить увлекательные мысли насчет выгодного вложения этих средств в какое-нибудь прибыльное «дельце». Однако чаще всего, в итоге все ограничивается сохранением этих накоплений на депозите, и этим весь опыт инвестирования для большинства людей, как минимум, в нашей стране ограничивается.

В цикле статей, посвященных инвестированию личного капитала, мы бы хотели предложить Вам более продуманный подход к тому, как Ваши деньги должны работать ради достижения Ваших целей. Начнем с первой составляющей любой инвестиционной деятельности, а именно – выбора инвестиционной стратегии.

Этапы формирования инвестиционной стратегии

Этап 1. Для начала, нужно определить для себя параметры всех тех стратегических целей, которых Вы желаете достичь, т.е. заняться инвестиционным профилированием. При этом, нужно постараться максимально конкретизировать свои цели с точки зрения временных и количественных характеристик, например, хотя бы построив простой список наподобие этого:

- Создать резерв 1 000 000 руб. на высшее образование для ребенка (который потребуется через 15 лет).

- Раз в 3-4 года менять автомобиль (с учетом новых вложений порядка 20% стоимости предыдущего).

- Переехать в новую, более просторную квартиру. При этом потребуется, например, 20% взнос по ипотеке (3 000 000 руб.) при стоимости жилья 15 000 000 руб. При этом ежемесячный платеж по ипотеке составит, например, около 100 000 руб. (легко рассчитать на любом кредитном калькуляторе например, здесь).

- Выйти на пенсию к 55 годам и иметь стабильный источник дохода от инвестиций, сопоставимый с 70% текущим месячным доходом.

Эффект налогов и инфляции лучше учесть при расчете необходимой доходности инвестиций (рассмотрим на конкретном примере ниже).

Очевидно, что такой список может подвергнуться корректировке со временем, однако при грамотном финансовом планировании Вам (или Вашему финансовому советнику) не составит большого труда пересмотреть Ваш инвестиционный портфель, при том, что делать это и так необходимо, как минимум, раз в год, даже если в Ваших планах пока ничего стратегически не меняется. Самое главное, определиться с приоритетом каждой из целей, а также в какой степени Вы готовы умалить свои желания. Например, на несколько лет отложить замену автомобиля или выход на пенсию при необходимости.

[irp posts=”3420″ name=”На сайте ВашКазначей появились рейтинги биржевых брокеров!”]Этап 2. Итак, Вы «обрисовали» желаемое будущее с перспективой на N лет. Теперь желательно определиться с «базой», а именно: сформировать горизонт инвестирования, сформулировать отношение к риску и допустимый процент «просадки» портфеля, рассчитать инвестиционный капитал и желаемую доходность, а также выбрать для себя один из типов инвестиционных стратегий. И помните, даже если сейчас кроме заработной платы у Вас ничего нет, все равно начинайте заниматься финансовым планированием, поскольку делать это никогда не рано. Кроме того, инвестиции не всегда могут требовать крупных финансовых вложений: например, время, потраченное на самообразование – это тоже инвестиция, которая в будущем принесет Вам выгоду.

Пример

Семья состоит из 3 человек: отец (30 лет), мать (30 лет) и сын (2 года). Семья не имеет кредитов, при этом только что получила наследство в размере 5 000 000 руб. (после уплаты налогов). Предположим, что их план на жизнь описан в 1 этапе (см. выше). Таким образом, если оба планируют выйти на пенсию в 55 лет, а также накопить достаточный резерв для образования сына, то их инвестиционный план будет разбит на 3 больших временных участка:

1) ближайшие 15 лет до момента, когда сын поступит в университет,

2) следующие 10 лет до выхода на пенсию,

3) период после выхода на пенсию (предположим, это еще 30 лет).

Итак, с горизонтом инвестирования мы определились. Общий срок 55 лет, при этом первый этап составляет, как минимум, 15 лет, т.е. их интересуют долгосрочные инвестиции.

Далее необходимо определить отношение к риску этой семейной пары. Если оба родителя молоды, как в нашем примере, т.е. имеют долгосрочный горизонт инвестирования, оба работают и имеют хорошее состояние здоровья – это повышает их толерантность к риску. Однако жена работает главным бухгалтером, а муж – начальник отдела продаж, т.е. работа каждого из них не связана с принятием инвестиционных решений, работой на финансовом рынке, занятием бизнесом, поэтому оба не имеют никакого инвестиционного опыта и не привыкли к существенному риску вложения собственных средств. Их жизненный и профессиональный опыт снижает готовность рисковать своим капиталом, и это важно учесть при выборе инвестиционных инструментов, дабы в момент «просадки» их портфеля даже на допустимый уровень (исключить это практически нереально при даже минимальном уровне риска) они не поддались спонтанным эмоциям, которые могут все испортить.

Поэтому, с учетом всех параметров, а также сравнительно небольшого размера располагаемого капитала этой семьи, мы можем оценить их «рискоустойчивость» как среднюю, т.е. и ориентир по доходности (а значит и степень риска, т.к. риск и доходность – это прямо взаимосвязанные параметры) должен быть средним, равно как и допустимый уровень потерь. Таким образом, «рискоустойчивость» – это «фильтр» подходящих инвестиционных инструментов.

Но прежде определимся с размером инвестиционного капитала, а также рассчитаем необходимую (минимальную) доходность и сравним ее с желаемой.

Расчет инвестиционного капитала

Традиционно капитал принято делить на 3 блока:

– текущий (деньги, которые Вы тратите на обязательные и необязательные, но постоянные расходы. Например, расходы на жилье, питание или отдых).

– резервный (который обеспечит Вам финансовую защиту на «черный день». Например, в случае потери работы. Сюда относятся страховка, деньги на образование детей, депозит «на черный день» и т.д.)

– инвестиционный (сюда относятся инвестиции в ценные бумаги, недвижимость, бизнес и т.д. В общем все, что позволит пополнить текущий и резервный капитал, а также реализовать наши мечты или просто повысить уровень жизни).

Для удобства лучше привести расчеты в таблице. Нашим читателям мы даем возможность бесплатно скачать ее здесь — > Расчет инвестиционного капитала и требуемой доходности и попробовать применить для расчета собственного инвестиционного капитала и необходимой доходности. Этот шаблон также всегда доступен в разделе меню Материалы для скачивания —> Личные финансы тут.

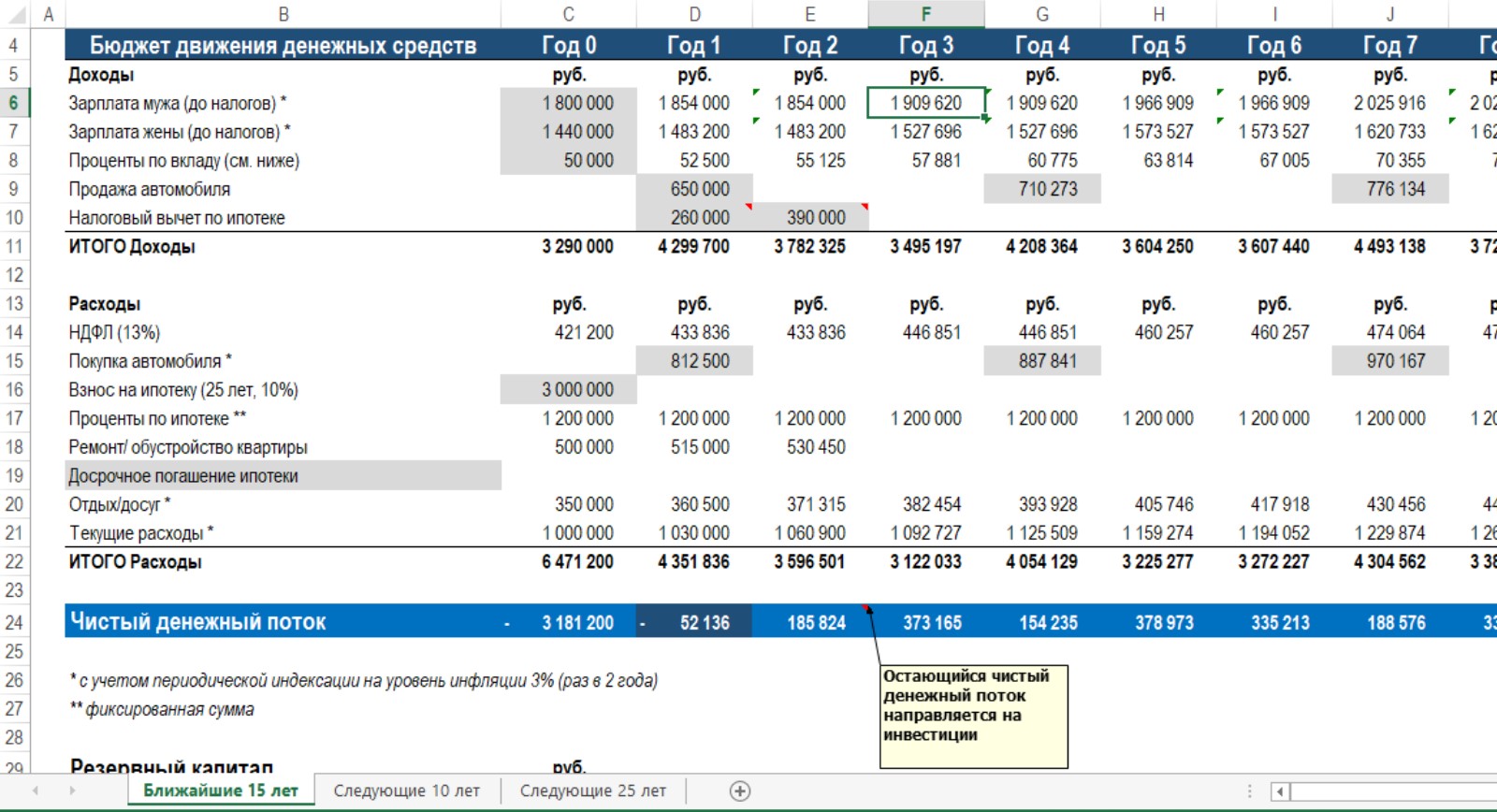

Во-первых, необходимо посчитать размер текущего капитала, построив Бюджет движения денежных средств (см. верхнюю таблицу шаблона), где будут учтены все предполагаемые доходы и расходы на поддержание (или улучшение) качества жизни. Желательно также предусмотреть нерегулярные доходы и расходы, такие как налоговые вычеты, процентные доходы, досрочное погашение кредитов и т.д.

После расчета текущего капитала, необходимого определиться с размером резервного капитала. В нашем примере это 1 000 000 руб. на образование ребенка, который разумно положить на депозит в надежном банке (желательно из топ-10 по размеру активов) с минимальной доходностью и, соответственно, риском.

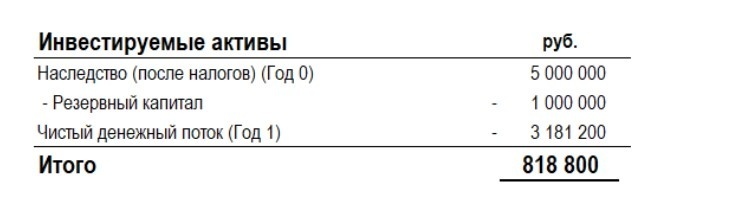

[irp posts=”3448″ name=”Психология биржевой торговли”]После расчета текущего и резервного капитала, следует перейти к расчету инвестиционного капитала. Здесь необходимо учесть все прочие активы (например, наследство в нашем примере), вычесть из них резервный капитал и прибавить чистый денежный поток из бюджета (в нашем случае, он отрицательный в нулевом году, т.к. семья планирует значительные траты на улучшение качества жизни). Это даст возможность посчитать размер инвестиционного капитала, который можно уже сейчас направить на формирование инвестиционного портфеля.

Выходит, что с учетом всех предполагаемых и желанных расходов ближайшего года этой семьи (приобретение жилья, замена авто, ремонт в новой квартире, резерв в банке), из полученного наследства и постоянных доходов в виде зарплаты на инвестиции она может сегодня отложить около 0.8 млн. руб.

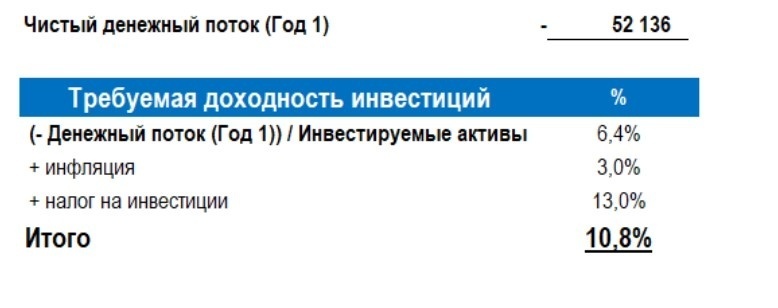

С размером инвестиционных вложений, которые семья может себе позволить уже сейчас, мы определились. Для расчета требуемого минимального уровня доходности возьмем отрицательный денежный поток в году 1, который будет необходимо покрыть доходом от инвестиций, и разделим его на полученный размер инвестиционного капитала.

В нашем примере, в первом году денежный поток семьи слабо отрицательный, поэтому произведем расчет требуемой (минимальной) доходности с учетом “кассового разрыва” в году 1.

С учетом налогов 13% и инфляции 3% доходность должна составить минимум 10.8% годовых. На этом этапе обязательно нужно сравнить полученную доходность с процентными ставками по всем текущим обязательствам (в нашем случае, это планируемая ставка 10% по ипотеке, что чуть ниже требуемой доходности). Таким образом, эти расчеты минимальной требуемой доходности носят индикативный характер, который помогает определить степень допустимого риска для конкретного семейного бюджета. Нужно понимать, что если чистый денежный поток семьи регулярно будет положительным, то расчет минимальной требуемой доходности инвестиций приведенным способом не понадобится, а ориентир по доходности инвестиционного портфеля может быть определен и иными методами, такими как сравнение с текущей ставкой по кредиту или определенным биржевым индексом, который можно выбрать в качестве ориентира. Любые инвестиции предполагают определенную степень риска, который оправдан лишь в том случае, когда ожидаемая доходность выше стоимости текущих обязательств.

[irp posts=”3427″ name=”Как выбрать финансового посредника на рынке?”]При расчете текущего капитала (построении Бюджета движения денежных средств) в последующие годы не следует учитывать доход от планируемых инвестиций (за исключением гарантированных процентов по вкладу в банке под резерв 1 000 000 руб.), поскольку ранее мы определились с тем, что инвестиции этой семьи будут носить долгосрочный характер. Это значит, что инвестиционная прибыль не будет реализована (=зафиксирована посредством продажи активов/закрытия сделки), а наоборот, вложена в новые инвестиционные активы, что позволит приумножить инвестиционный капитал и отсрочить уплату налогов на доход от инвестиций. С учетом временной стоимости денег, отложенная уплата налогов будет являться дополнительным источником прибыли (если предположить, что, как правило, ставки налогов растут, а не уменьшаются со временем). При этом весь чистый денежный поток, остающийся после удовлетворения текущих потребностей семьи, также следует направлять на инвестиции. Однако в нашем шаблоне мы предусмотрели частичное досрочное погашение ипотеки в последующие годы, поскольку такой план вероятнее будет более комфортным с психологической точки зрения, что также немаловажно при инвестиционном планировании.

При таком подходе семья получит источник непрерывного долгосрочного прироста семейного капитала, с учетом удовлетворения своих стратегических целей и достижения желаемого качества жизни при допустимом (с учетом особенностей конкретной семьи) уровне риска.

Примеры расчета инвестиционного капитала и требуемой доходности для каждого из последующих периодов времени (следующие 10 лет до пенсии и 30 лет после выхода на пенсию) также приведены в шаблоне (который бесплатно можно скачать здесь).

[irp posts=”2327″ name=”Как заработать на ценных бумагах?”]Теперь эта семья готова выбрать для себя тип инвестиционной стратегии, которой они могут придерживаться. Всего можно выделить 4 типа таких стратегий:

- Защитная – подходит для тех, чьей целью является лишь поддержание ликвидности и получение небольшого текущего дохода при минимальном риске. Основной инструмент: депозиты и облигации с низкой доходностью.

- Консервативная – предполагает чуть более высокий уровень риска и стабильную доходность среднего уровня. Например, через инвестиции в корпоративные облигации с небольшой долей акций, приносящих хорошие дивиденды, а также инвестиции в драгоценные металлы («металлические» счета в банке).

- Сбалансированная – она предполагает более высокую долю рисковых активов в портфеле, таких как акции (например, портфель, состоящий из облигаций и акций в соотношении 50 на 50).

- Агрессивная – для «опытных» инвесторов, с высокой «рискоустойчивостью», целью которых является получение максимальной потенциальной прибыли при максимальном допустимом риске. Например, через долгосрочные инвестиции в развивающийся частный бизнес или в девелоперские проекты в сфере недвижимости.

Семье из нашего примера подойдет сбалансированная стратегия.

Для удобства можно воспользоваться следующей таблицей сопоставления стратегий со степенью “рискоустойчивости”.

| Степень "рискоустойчивости" | Инвестиционная стратегия | Профиль инвестора (применима одна или несколько характеристик одновременно) |

| Низкая | Защитная | 1. Короткий горизонт инвестирования 2. Отсутствие инвестиционного опыта / опыта принятия решений, сопряженных с риском 3. Психологическое неприятие риска 4. Низкий уровень капитала 5. Отсутствие / высокий риск постоянного дохода (отличного от инвестиционного) |

| Средняя | Консервативная или Сбалансированная | 1. Средний или длительный горизонт инвестирования 2. Ограниченный инвестиционный опыт / опыт принятия решений, сопряженных с риском 3. Принятие ограниченного (среднего) уровня риска 4. Средний уровень капитала 5. Наличие постоянного дохода (отличного от инвестиционного) |

| Высокая | Агрессивная | 1. Длительный горизонт инвестирования 2. Наличие инвестиционного опыта / опыта принятия решений, сопряженных с риском 3. Допущение высокой степени риска 4. Высокий уровень капитала 5. наличие постоянного дохода (отличного от инвестиционного) |

Теперь пора перейти к формированию самого портфеля. Рассмотрим это в следующей статье.

[irp posts=”893″ name=”Инвестирование личного капитала. Часть 2. Формирование оптимального портфеля.”] [irp posts=”906″ name=”Инвестирование личного капитала. Часть 3. Пересмотр инвестиционного портфеля.”] [irp posts=”912″ name=”Инвестирование личного капитала. Часть 4. Особенности торговли активами.”]20,693 total views, 1 views today

Следите за нашими обновлениями: