Что такое “централизованное казначейство”?

Что представляет собой централизованное казначейство в системе управления корпоративными финансами группы организаций. Порядок создания и функционирования централизованного казначейства.

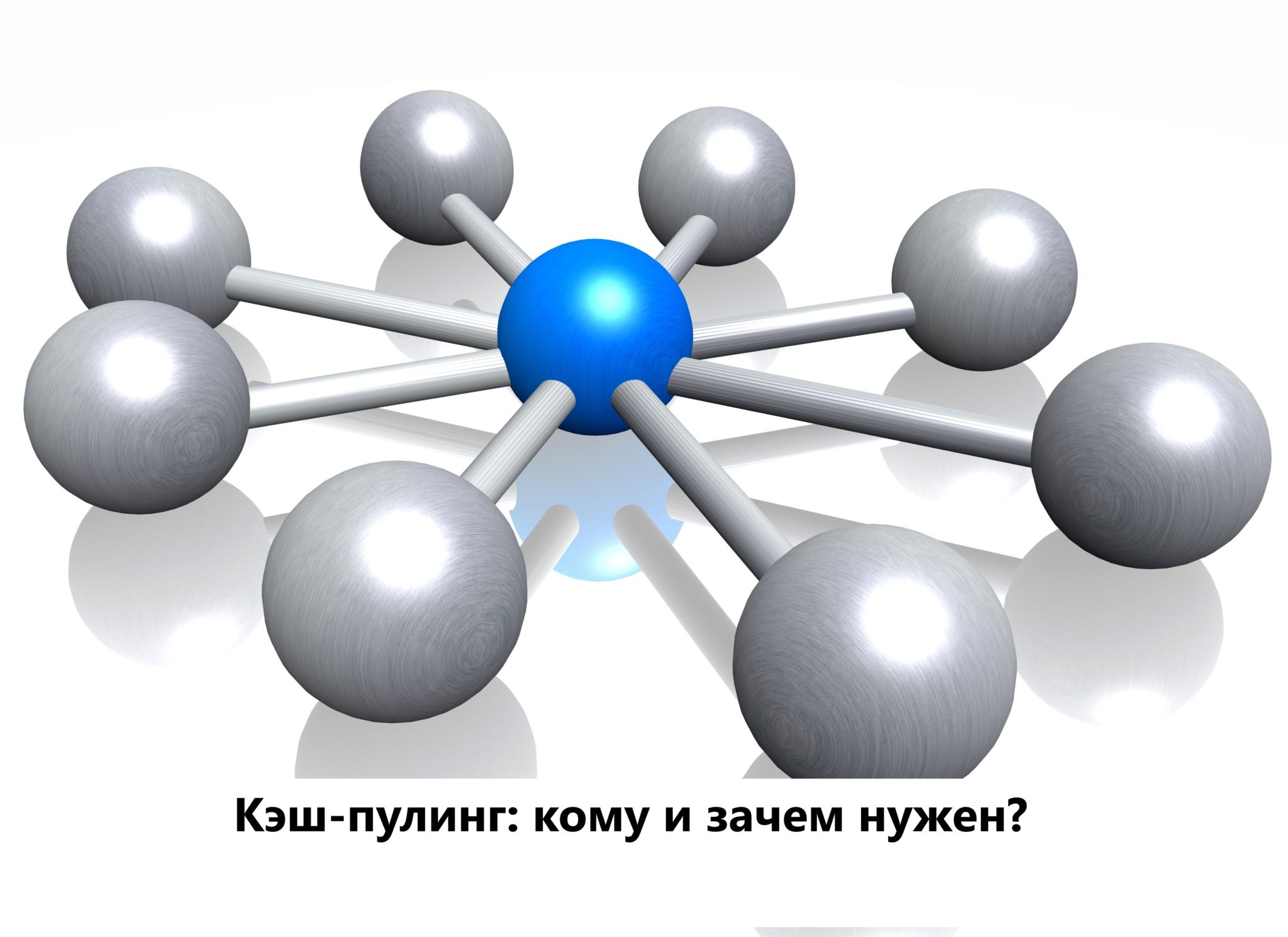

Крупные компании, имеющие ответвления, так называемые дочерние организации, зачастую испытывают трудности в управлении денежными ресурсами. В этой связи многие специалисты по финансовой аналитике отмечают, что для холдинговых компаний предпочтительнее вводить систему централизованного казначейства.

[irp posts="10539" name="В чем отличия функций казначея, контролера и финансового директора?"]

Суть понятия "централизованное казначейство"

Централизованным казначейством называют организованную структуру управления корпоративными финансами, в которой головная компания осуществляет деятельность по контр...