Что такое “фабрика платежей” и как она применяется в корпоративных финансах? Какую выгоду компания получает от внедрения фабрики платежей в казначействе?

Что такое “ФАБРИКА ПЛАТЕЖЕЙ”?

Вне зависимости от развитости казначейской функции на предприятии, основной его функцией всегда будет обеспечение платежей. Как правило, по мере развития любого бизнеса обязательно встает вопрос о централизации управления ликвидностью и финансовыми рисками. Частью этого процесса является централизация платежной функции.

Вне зависимости от развитости казначейской функции на предприятии, основной его функцией всегда будет обеспечение платежей. Как правило, по мере развития любого бизнеса обязательно встает вопрос о централизации управления ликвидностью и финансовыми рисками. Частью этого процесса является централизация платежной функции.

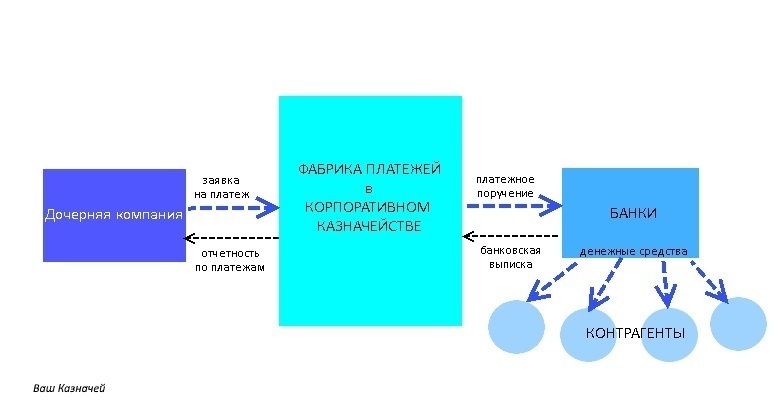

Чтобы обеспечить единые стандарты и процедуры в части проведения и контроля над платежами необходима реализация проекта внедрения “фабрики платежей“ (англ. payment factory), в рамках которого все взаимодействия с банками по исполнению платежей после прохождения стандартизованных и автоматизированный процедур согласования и контроля должны осуществляться через единый казначейский центр. При этом платежные поручения всех филиалов, «дочек» и консолидированных компаний осуществляются только через банки, согласованные центральным казначейством.

Widget not in any sidebars

Внедрение “фабрики платежей” призвано решить следующие задачи:

– стандартизировать платежный процесс, тем самым наладив платежную дисциплину в компаниях и подразделениях группы,

– сократить издержки на управление банковскими счетами и исполнение платежных операций,

– повысить эффективность управления денежными средствами,

– улучшить контроль за расходами дочерних компаний.

Схематично данный процесс выглядит как показано ниже на рисунке.

Внедрение “фабрики платежей” невозможно без четкого распределения ролей и степени ответственности всех лиц и подразделений, вовлеченных в процесс согласования и исполнения платежей. Поэтому реализация проекта по централизации платежной функции неизбежно влечет за собой внесение изменений в порядок управления дебиторской и кредиторской задолженностью и формирование отчетности. А значит внедрение на предприятии “фабрики платежей” требует значительного сотрудничества смежных с казначейством департаментов, таких как бухгалтерия, налоговый отдел и отдел бюджетирования.

Кроме того, для стандартизации процесса оплат потребуется закрепление платежных дней и регулярное обновление платежного календаря, что подразумевает вовлечение коммерческих подразделений компаний для согласования с контрагентами порядка оплаты товаров и услуг с учетом платежных дней (как правило, устанавливается 1-2 платежных дня на неделе). С учетом необходимости вовлечения большого числа сотрудников из смежных подразделений (и, возможно, сторонних консультантов) внедрение фабрики платежей невозможно без активной поддержки высшего руководства корпорации.

Функции центрального казначейства по обслуживанию “фабрики платежей”

Поскольку ключевой задачей центрального казначейства является управление ликвидностью, то в перечень его основных функций в рамках работы “фабрики платежей” будет входить:

- согласование на итоговом этапе и контроль исполнения платежей через корпоративный ERP (например, SAP) и/или систему “клиент–банк”;

- контроль за соблюдением платежной дисциплины и минимизация незапланированных платежей;

- минимизация расчетных счетов и сокращение количества банков-партнеров;

- обеспечение достаточной ликвидности для реализации текущих операций во избежание кассовых разрывов (прогнозирование ликвидности, составление отчетов о движении денежных средств и контроль над остатками на счетах, сопоставление расходов с бюджетом движения денежных средств (БДДС) и администрирование внутригрупповых займов (см. кэш-пулинг) при недостатке ликвидности);

- прогнозирование валютной позиции и исполнение конверсионных операций для осуществления валютных платежей;

- администрирование банковских счетов (удаление/добавление пользователей и присвоение ролей, открытие/закрытие счетов и их регистрация в корпоративной ERP);

- контроль за соблюдением внутренних регламентов компании по согласованию платежей (например, правила двойной подписи), а также нормативно-правовых аспектов передачи прав подписи (в первую очередь это касается соблюдения инструкций ЦБ);

- консолидация данных для формирования управленческой отчетности.

[irp posts=”1043″ name=”Кэш-пулинг: кому и зачем нужен?”]

Преимущества “фабрики платежей”

Пожалуй, самым очевидным эффектом от внедрения “фабрики платежей” является сокращение издержек, связанных с снижением стоимости банковских услуг по исполнению платежей (в виду сокращения количества используемых расчетных счетов и систем «клиент-банк») и сокращение численности персонала, занятого в процессе проведения платежей и контроля над их исполнением.

К качественным преимуществам реализации такого проекта, во-первых, можно отнести очевидное упрощение контроля над денежными потоками и остатками на счетах за счет стандартизации процесса сбора данных об операциях, форматов отчетности и интерфейсов ИТ систем. Во-вторых, за счет сокращения количества центров принятия решений и исполнения операций сводятся к минимуму операционные риски компании. В-третьих, четкая регламентация и стандартизация процессов взаимодействия платежных центров и операционных компаний повышает скорость реализации платежей. В-четвертых, ввиду внедрения строгой платежной дисциплины улучшается качество прогнозирования ликвидности компаний.

ИТ-архитектура “фабрики платежей”

ИТ-модель фабрики платежей строится на базе центральной корпоративной ERP-системы (например, SAP ERP). Построение такой модели требует модификации некоторых ИТ-процессов, сопутствующих бизнес-процессам в компании, в том числе маршрутов согласований, контроля лимитов и условий договоров, порядка внесения и изменения списка вендоров (контрагентов), схемы загрузки банковских выписок, уведомления о статусе платежа и т.д.

Одним из важнейших этапов является автоматизация казначейских процессов и интеграция ИТ-архитектуры “фабрики платежей” с ИТ- системами всех дочерних обществ и с системой обмена данными с банком.

На практике встречается 3 варианта схемы обмена данных с банками:

- Использование международного сервиса по обмену финансовой информацией, такого как SWIFT (например, путем генерации внутри корпоративной ERP-системы и отправки СВИФТ-сообщения формата МТ103, содержащего данные о платеже) – этот вариант чаще всего выбирается транснациональными корпорациями, которым ввиду высокой степени интеграции и автоматизации ИТ-решений между компаниями группы важно использовать единый формат сообщений во всех регионах присутствия, для чего они используют SWIFT как общий канал связи с банками для всех своих «дочек». Такие корпорации могут позволить себе высокую стоимость подключения и обслуживания SWIFT, поскольку могут использовать единый код, принадлежащий головной компании, не только для отправки платежей, но и, например, для получения сведений о состоянии счета (МТ940), обмена подтверждений с банками по валютным сделкам (МТ300) и депозитам (МТ320) и т.д.;

- Разработанное обслуживающим банком решение прямой интеграции «host-to-host» – позволяет работать со всеми расчетными счетами через «единое окно», что существенно важно при большом количестве обслуживающих банков;

- Система «клиент-банк» – самый простой вариант, который используется при небольшом количестве обслуживающих банков и расчетных счетов.

Юридические вопросы внедрения “фабрики платежей”

Отправной точкой при выборе подхода к построению “фабрики платежей” является организационная структура корпорации. Существуют следующие варианты структур корпоративного управления, в которых может быть реализована “фабрика платежей“:

– казначейский центр в виде отдельного юридического лица, оказывающего финансово-казначейские услуги,

– холдинг с управляющей компанией, которой переданы функции казначейства,

– отдел казначейства в структуре единого центра корпоративного управления в головной компании («штаб-квартира»).

Выбор структуры может оказать влияние на наличие или отсутствие нормативно-правовых ограничения, связанных с передачей прав распоряжения денежными средствами компании (права подписи). В случае если “фабрику платежей” администрирует управляющая компания в структуре холдинга нет необходимости учитывать подобные ограничения, поскольку инструкция Банка России разрешает передачу права подписи финансовых документов по доверенности только сотрудникам компании или управляющей организации.

В иных корпоративных структурах потребуется оформление трудовых договоров работников платежных центров в соответствующие компании группы по совместительству во избежание проблем с банками и контролирующими органами, однако это существенно увеличивает объем административной работы.

В случае выделения казначейского центра в форме независимого юридического лица необходимо закрепление деятельности по предоставлению финансово-казначейских услуг другим компаниям. Это может быть реализовано посредством заключения договора оказания услуг между казначейским центром и каждой из обслуживаемых компаний, который должен будет предусматривать, в том числе, стоимость этих услуг и порядок их оплаты. Компания может выбрать любой метод определения стоимости казначейских услуг, который она считает наиболее приемлемым (например, путем определения стоимости одной операции и умножения этой стоимости на фактическое количество операций/платежей за период).

[irp posts=”130″ name=”Кто такие казначеи?”]

Пример работы “фабрики платежей”

=> Ответственный за работу с контрагентом сотрудник получает счет на оплату.

=> Сотрудник подает заявку на оплату в соответствующем блоке SAP ERP.

=> Заявка на платежи проверяется и утверждается руководителем структурного подразделения (подтверждается необходимость проведения платежа).

=> Заявка на платежи проверяется и утверждается бюджетным отделом на соответствие утвержденному месячному финансовому плану и установленному лимиту (в случае превышения бюджетного лимита запрашивается его увеличение, или платеж переносится на следующий период).

=> Заявка на платежи проверяется и утверждается главным бухгалтером (проверяется наличие договора, корректность первичных документов, статус регистрации соответствующего контрагента в корпоративной системе учета и текущее состояние взаиморасчетов с ним, корректность отнесения расходов к соответствующей статье движения денежных средств).

=> Заявка попадает в очередной реестр платежей.

=> Реестр платежей проверяется и утверждается финансовым директором/CFO (расходы сверяются с бюджетом движения денежных средств для определения источника финансирования платежей и даты оплаты).

=> На основании реестра бухгалтер по работе с банками формирует платежные поручения в учетной системе.

=> Сотрудники центрального казначейства получают уведомление о сформированных платежных поручениях и проверяют корректность их заполнения (автоматически оценивается системой). В случае обнаружения ошибки, заявка возвращается на корректировку соответствующему сотруднику банковской группы отдела бухгалтерии или удаляется.

=> В установленную дату платежи акцептуются руководителем центрального казначейства.

=> В SAP ERP формируется файл для автоматического импорта платежных поручений в систему “клиент-банк” через SWIFT сообщение установленного формата.

=> Платежи обрабатываются на стороне банка в рамках установленных платежных сессий (или рейсов).

=> Файл экспорта банковской выписки отправляется клиенту из учетной банковской системы посредством SWIFT сообщения.

=> Уведомление о результате обработки платежей автоматически доставляется на почту согласованному списку сотрудников.

ОНЛАЙН КУРСЫ для финансистов и казначеев!

? Онлайн курс: Макроэкономика, банковская система и финансовый рынок

? Онлайн курс: Привлечение финансирования

? Онлайн курс: Карьера в финансах

? Онлайн курс: Основы оценки и финансового моделирования

Widget not in any sidebars

10,600 total views, 1 views today

Следите за нашими обновлениями: